Die regulatorische Geldwäschereiprüfung basiert auf Auswertungen der Bankkundendaten. Die FINMA will Bestätigungen, dass die Prüfer sich der Vollständigkeit der Kundenlisten vergewissert haben. Deshalb hat PwC eine «GwG-Tool-Box» entwickelt, in welcher die Datenanalysen der jeweiligen Kundenpopulation ausgewertet werden können.

Was wir auswerten

Um die regulatorische Geldwäschereiprüfung bewältigen zu können und ihre Aussagekraft zu verstärken, müssen die Grundlagedaten direkt aus dem Kernbankensystem exportiert, aufbereitet und ausgewertet werden. Selbstverständlich verbleiben diese Daten in der IT-Umgebung der Bank – die Prüfgesellschaft nimmt solche Datensätze nicht zu sich.

Dank der unten beschriebenen Auswertungen und Analysen kann die Prüfgesellschaft Einblicke in die Kundenstruktur und das Transaktionsverhalten gewinnen, welche ohne der «GwG-Tool-Box» nicht bewältigbar wären. Dadurch sind wir in der Lage, unsere Revisionsbestätigungen aussagekräftiger zu machen. Folgende Auswertungen werden in Form eines entsprechenden Reports vorgenommen:

- Kundenverbindungen: Gibt es direkte Verbindungen zwischen Kunden, welche unterschiedliche Risikostufen oder PEP-Stufen haben?

- Duplikate: Sind Kunden mehrmals erfasst? Haben sämtliche «Doubletten» die gleiche Risikoeinschätzung?

- Wirtschaftlich Berechtigte und Kontrollinhaber gleichzeitig: Gibt es Kunden, für welche gleichzeitig ein Kontrollinhaber und ein wirtschaftlich Berechtigter erfasst wurde?

- Sitzgesellschaften: Gibt es gekennzeichnete Sitzgesellschaften ohne einen korrespondierenden wirtschaftlich Berechtigten oder mit einem erfassten Kontrollinhaber?

- Risikokategorie: Sind die Kunden in die Risikokategorie eingeteilt, welche der internen Weisung entspricht?

- Transaktionsmonitoring-Szenarien: Sind die Transaktionsmonitoring-Szenarien, welche der Erkennung von Transaktionen mit erhöhtem Risiko dienen, korrekt im System umgesetzt?

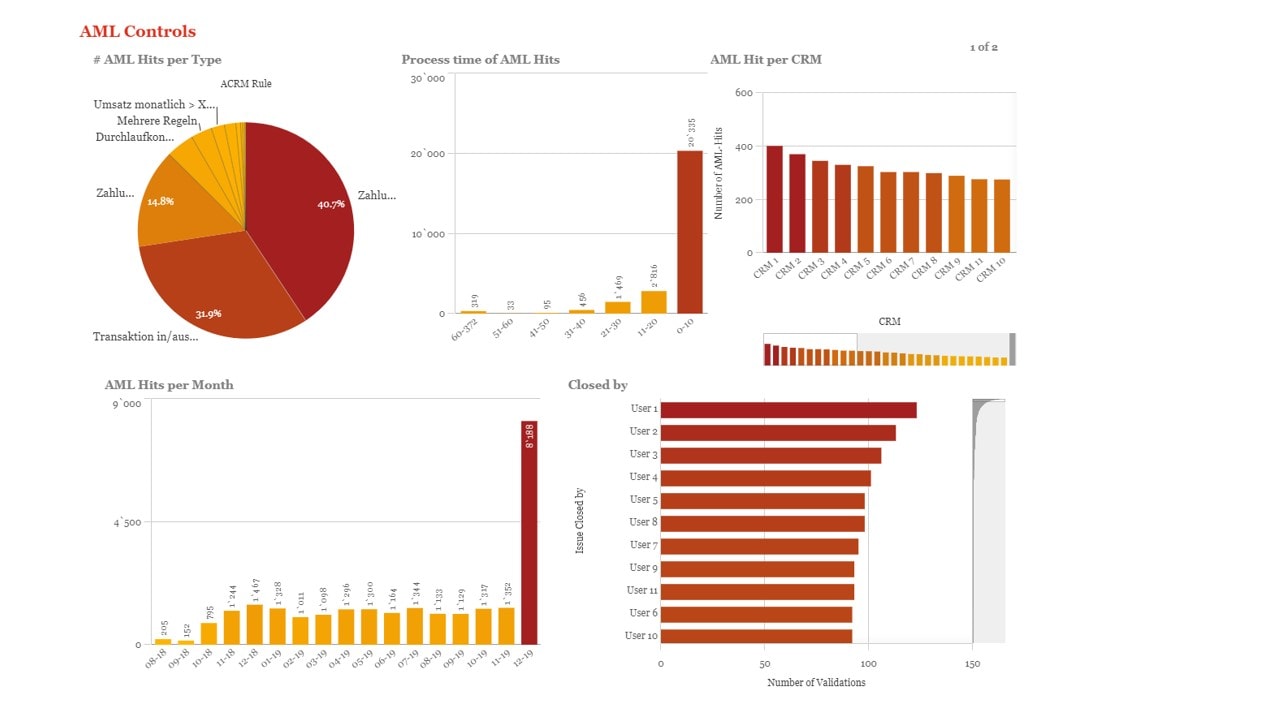

- Transaktionen mit erhöhten Risiken (TmeR): Wurden sämtliche TmeR generiert, abgearbeitet und dokumentiert? Wie viel Zeit verstrich, bis mit der Bearbeitung der TmeR begonnen wurde, und wie viel Zeit wurde zum Abschluss benötigt?

- Transaktionen mit erhöhten Risiken (TmeR): Auswertung über sämtliche Geschäftsbeziehungen mit normaler Risikoeinstufung und die Anzahl generierter TmeR pro Geschäftsbeziehung.

- Risikoländer: Sind die Risikoländer gemäss Weisung im Kernbankensystem korrekt und vollständig implementiert?

Die aufgeführten Auswertungen helfen dem Prüfteam, die Prüfung spezifischer zu gestalten und neue Erkenntnisse zu gewinnen. Zusätzlich kann gegenüber der Bank eine Aussage bezüglich der Datenqualität im Kernbankensystem gemacht werden. Die Vollständigkeit der Auswertungen ist durch den direkten Export der Daten gewährleistet.

Visualisierung von Kundeninformationen und Transaktionen

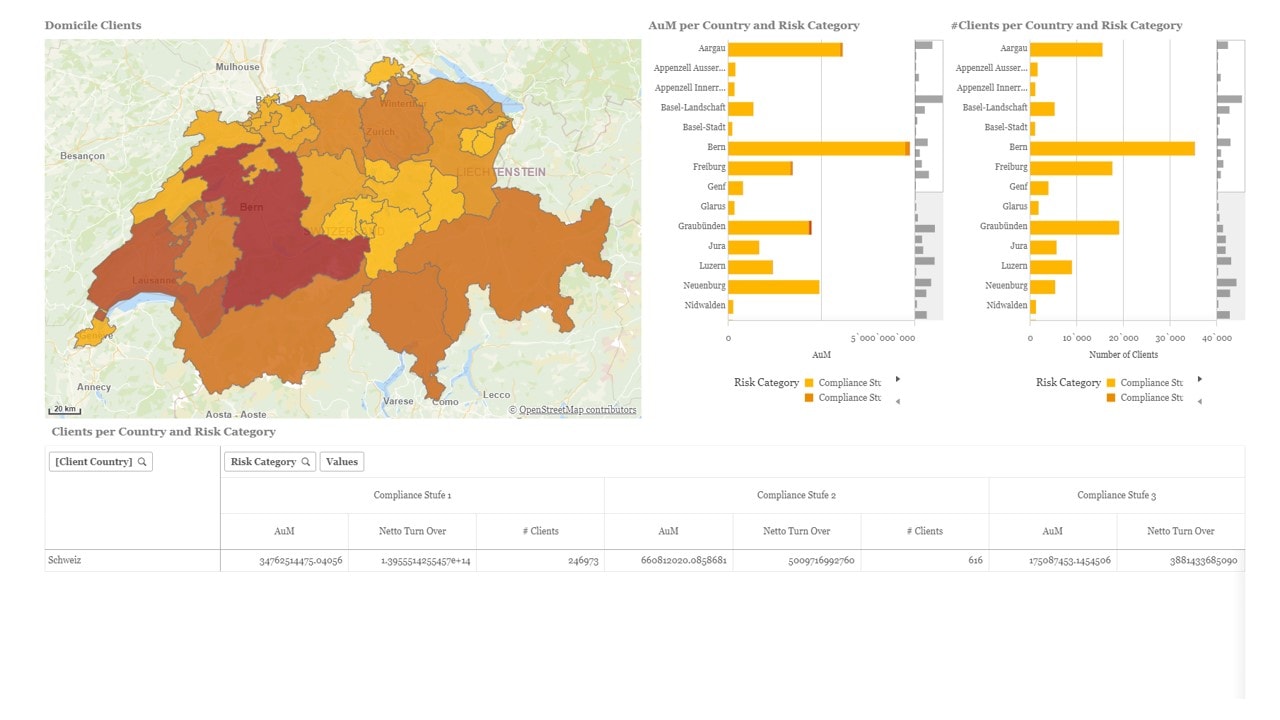

Damit das Prüfteam den Wald vor lauter Bäumen nicht aus den Augen verliert, werden einige der extrahierten Daten in «Dashboards» visualisiert. Diese Dashboards geben unter anderem einen Einblick in die Verteilung der Domizile von Kunden und wirtschaftlich Berechtigten sowie eine Übersicht über die zeitlichen und personellen Aspekte der TmeR. Dank der Möglichkeit, Filter zu setzen und auf dem ganzen Datensatz Fokuspunkte zu setzen, können sehr spezifische Ansichten angezeigt werden, welche helfen, «Ausreisser» in der Kunden- und Transaktionspopulation zu erkennen.

Fazit

Dank der Implementierung der «GwG-Tool-Box» und den damit verbundenen Auswertungen über die gesamte Population von Kunden- und Transaktionsdaten können einzelne Abweichungen erkannt und entsprechend adressiert werden. Die «GwG-Tool-Box» generiert einerseits einen Mehrwert für die FINMA, weil die Bestätigungen im Bereich Geldwäschereibekämpfung aussagekräftiger werden, und andererseits für die Bank, denn sie kann so Gewissheit über das Funktionieren ihrer IT-Landschaft und des Geldwäschereidispositivs erhalten.

Bei Banken, bei denen die «GwG-Tool-Box» bereits im Einsatz stand, konnten falsch erfasste Kunden bereinigt oder auch falsch erfasste Parameter im Kernbankensystem korrigiert werden. Diese Banken konnten damit weitere Risiken im Zusammenhang mit der Parametrierung ihres Systems verringern und erhielten somit eine Bestätigung bezüglich der richtigen Funktionsweise des Systems.