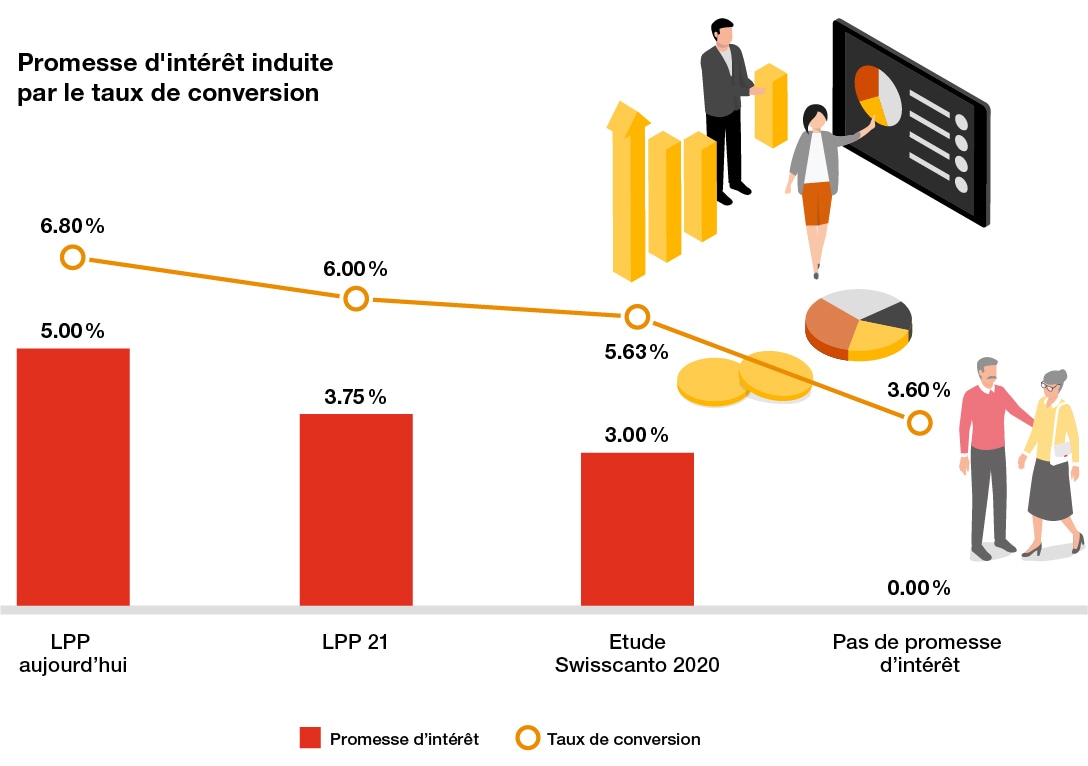

Au départ à la retraite, le capital accumulé est converti en rente viagère par le biais du taux de conversion. Afin d’assurer le versement des prestations assurées, la caisse de pension doit constituer une réserve mathématique, dont le montant dépend essentiellement du taux d’intérêt technique et de l’espérance de vie. Le taux de conversion inclut ainsi une promesse d’intérêt qui devra être financée au moyen du revenu des placements. Sur la base de l’espérance de vie issue des tables générationnelles LPP 2015 pour l’année 2020, la promesse d’intérêt induite pour financer le taux de conversion LPP actuel (6.8%) est d’environ 5% (cf. graphique). En conséquence, les perspectives économiques actuelles ne permettent plus de garantir durablement le financement d’une telle promesse d’intérêt.

La réforme de la prévoyance professionnelle (LPP 21) prévoit l’abaissement du taux de conversion minimal LPP à 6%, ce qui se traduit par une promesse d’intérêt d’environ 3.75%. Aujourd’hui, un tel rendement n’est possible qu’avec une prise de risque accrue. Par ailleurs, de nombreuses caisses de pension ont réduit leur taux de conversion en-dessous du taux proposé par le projet de réforme. En effet, selon les résultats de l’Étude sur les caisses de pensions en Suisse en 2020, le taux de conversion moyen est passé de 6.74% en 2010 à 5.63% en 2020. En conséquence, la promesse d’intérêt moyenne pour 2020 s’élève à environ 3%, ce qui paraît encore élevé compte tenu des conditions actuelles du marché.

Un défi pour le Conseil de fondation

Le financement de telles promesses d’intérêt nécessite une prise de risques relativement élevée sur les marchés financiers. Cependant, dès le moment où la rente d’un bénéficiaire de rentes est déterminée, ce dernier n’est plus porteur de risques. C’est pourquoi, lorsqu’il fixe le taux de conversion réglementaire, le Conseil de fondation doit répondre à deux questions essentielles : compte tenu de la structure et de la capacité de risque de la caisse de pension, quelle est la « bonne » promesse d’intérêt à long terme ? Quel est le niveau de risque que la caisse de pension peut prendre afin de ne pas mettre en péril sa sécurité ?

Fixer l’objectif de prestation est devenu un défi d’autant plus important pour le Conseil de fondation que les conditions économiques ont continuellement changé ces dernières années. Un exemple pour illustrer ce propos : sous l’hypothèse d’un rendement attendu de 1.5% par année, une promesse d’intérêt de 1.0% pourrait être financée. Dans ces conditions, le Conseil de fondation pourrait fixer un taux de conversion d’environ 4.25%. Le tableau suivant présente les impacts et les mesures auxquels le Conseil de fondation devrait faire face si le rendement attendu changeait :

| Rendement attendu des placements | Augmentation |

Pas de changement | Diminution |

| Point de vue du Conseil de fondation | Surfinancement de la promesse d’intérêt. Comment gérer les excédents ? |

Stabilité à long terme. Peu/pas de redistribution. |

Augmentation de la redistribution. La promesse d’intérêt doit-elle être revue à la baisse ? |

Peu importe le niveau auquel le Conseil de fondation fixe le taux de conversion, la probabilité qu’il doive faire face aux impacts de sa décision à une date ultérieure, tout en tenant compte des différents intérêts des générations d’assurés actifs et des bénéficiaires de rentes, est élevée.

Un modèle de rentes variables pourrait-il être une solution ?

Les leçons que nous tirons du passé montrent qu’il est illusoire de prétendre fixer un taux de conversion à long terme pour toutes les générations de pensionnés. Un modèle de rentes variables, lequel prévoirait une rente de base fixe, découlant d’une promesse d’intérêt conservatrice, et une part de rente variable versée en supplément en fonction des performances réalisées et de la situation financière de la caisse de pension, contribuerait à remédier au conflit intergénérationnel. A cet effet, les rentes pourraient être ajustées à la hausse ou à la baisse en fonction de l’environnement économique (selon un dispositif clair qui établirait des ajustements par étapes plus ou moins grandes). Concrètement, le modèle de rentes variables offre les avantages suivants :

- Atténue les effets d’une redistribution dans le cas où l’environnement économique se détériore ;

- Améliore la capacité de risque de la caisse de pension lui donnant ainsi la possibilité d’améliorer son potentiel de rendement sur les marchés financiers et de viser une rémunération plus importante pour les assurés actifs ;

- Accroît la probabilité d’augmenter les rentes en cours ;

- Réduit la solidarité intergénérationnelle.

De tels modèles ont été mis en place depuis quelques années et ont donné des résultats prometteurs. De plus, l’expérience montre que les avantages mentionnés ci-avant deviennent d’autant plus durables que le modèle évolue dans le temps.

Il convient toutefois de souligner que l’introduction d’un modèle à rentes variables constitue un changement majeur pour les assurés. En effet, il y a d’une part la diminution du taux de conversion garanti et le splitting de la rente de retraite entre une rente fixe et une rente variable, il y a d’autre part la mise en place du dispositif en lui-même. Il est dès lors nécessaire que la communication faite aux assurés soit compréhensible afin de garantir l’acceptation du modèle.

Résumé

- Le niveau actuel des taux de conversion intègre implicitement une promesse d’intérêt qui ne peut plus être financée sans une prise de risque au niveau des placements.

- Compte tenu de l’évolution constante des conditions du marché, le Conseil de fondation a pour mission d’examiner fréquemment son taux de conversion et d’ajuster ce dernier si nécessaire.

- Un modèle de rentes variables peut être l’ébauche d’une solution à long terme qui répond aux intérêts de tous les assurés.