Der neue Rechnungslegungsstandard für Finanzinstrumente betrifft nicht nur die Banken. Die Einführung des Expected-Loss-Wertminderungsmodells bedeutet Mehraufwand, das neue Hedge Accounting bringt jedoch mehr Spielraum. Anwender sollten IFRS 9 frühzeitig angehen.

IFRS 9 als Nachfolger von IAS 39 und damit neuer Standard für Finanzinstrumente ist vollständig fertiggestellt und veröffentlicht. Die Unternehmen müssen ihn für alle Geschäftsjahre beginnend ab dem 1. Januar 2018 anwenden – und können dies auch schon früher tun. Die EU hat den Standard bisher noch nicht verabschiedet.

Jede Bilanz enthält Finanzinstrumente (Abbildung 1). Entsprechend tangiert IFRS 9 einen breiten Kreis von Unternehmen.

Wie gross die Auswirkungen des neuen Standards sind, hängt von der Branche sowie von Art und Umfang der Finanzinstrumente ab.

Das IFRS-9-Projekt war in drei Bereiche gegliedert:

- Klassifizierung und Bewertung

- Wertminderungen

- Absicherungsgeschäfte

| Aktivseite |

Passivseite |

| Barmittel/Kassenbestände |

Banküberziehungen |

| Kurzfristige Forderungen |

Kurzfristige Verbindlichkeiten |

| Obligationen/Aktien/ Investmentfondsanteile |

Emittierte Obligationen |

| Derivate mit positivem Marktwert |

Derivate mit negativem Marktwert |

Während die ersten beiden Bereiche alle Unternehmen betreffen und für Finanzinstrumente zwingend sind, berührt das Hedge Accounting nur Unternehmen, die von diesen Geschäften Gebrauch machen möchten.

Die Regelungen zur Erfassung und Ausbuchung von Finanzinstrumenten bleiben im Wesentlichen unverändert. Hingegen sind die Klassifizierung und die Bewertung neu geregelt.

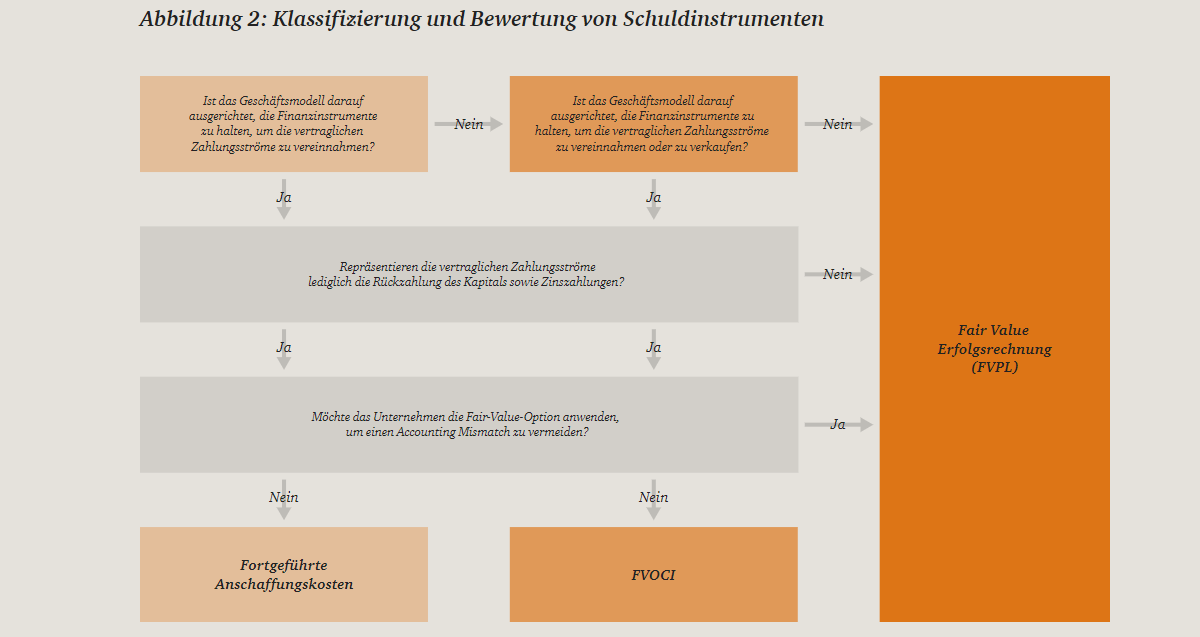

Klassifizierung und Bewertung von finanziellen Vermögenswerten

Nachfolgend stellen wir die Sachlage für finanzielle Vermögenswerte der Aktivseite dar.

Flüssige Mittel und Schuldinstrumente

Für Kassenbestände und Forderungen aus Lieferungen und Leistungen sowie sonstige kurzfristige Forderungen ändert sich die Bewertung grundsätzlich nicht. Sie erfolgt weiterhin zu fortgeführten Anschaffungskosten.

Für Obligationen und andere Forderungen (bzw. gesamthaft für Schuldinstrumente) folgt die Klassifizierung dem Geschäftsmodell und ist von der Komplexität der zugehörigen Zahlungsströme abhängig.